标签:

香港万得通讯社综合报道,万科股权之争,再掀波澜,万科管理层使出多个大招!

7月1日,万科A[股评]在深交所发布8个公告,包括提示下周一复牌、修改董事会议事规则、修订重组议案、发布业绩。

董事会拒绝罢免

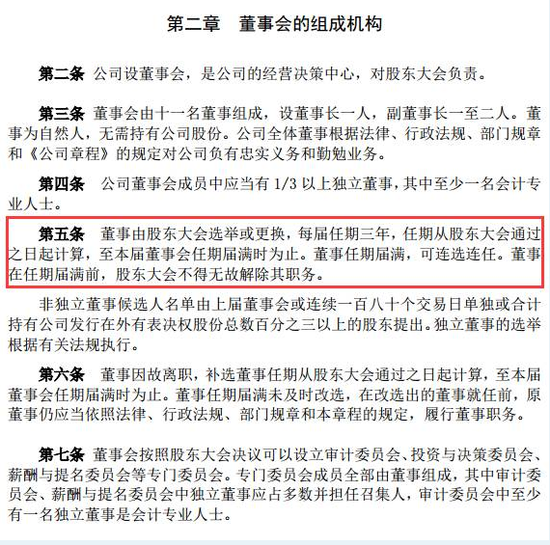

万科在深交所发布的《董事会议事规则》(修订稿),其中第五条规定,董事在任期届满前,股东大会不得无故解除其职务;另据附则显示,该规则由董事会制订报股东大会批准后生效,修改时亦同。

而6月26日,宝能旗下两家公司——钜盛华和前海人寿联合向万科董事会提出召开临时股东大会,审议罢免全体董事的议案。

被宝能提请罢免的,包括王石、乔世波、郁亮、孙健一、陈鹰、魏民、王文金在内的七名董事,张利平、华生、罗君美三位独立董事,以及解冻、廖绮云两位监事。

现在看来,按照 《董事会议事规则》(修订稿),宝能提请的罢免不是那么容易的事。

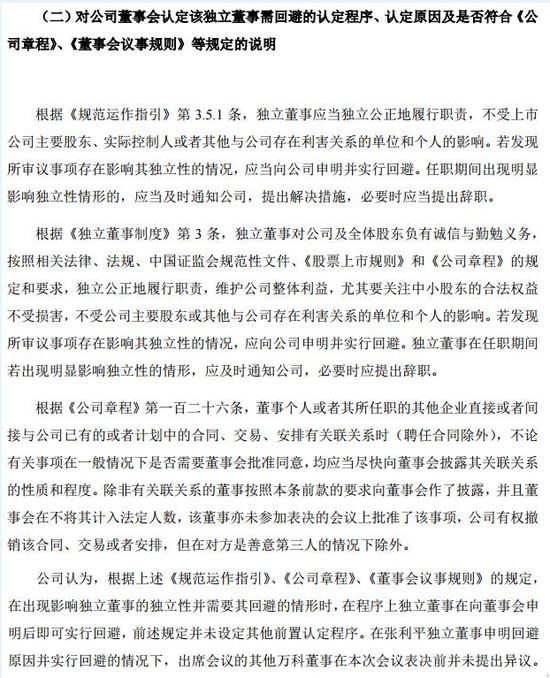

独董回避表决合情合理合法

万科还逐条回复深交所七问,其中备受关注的是独董张利平回避表决一问。万科借助了律师事务所的专业法律回答,并详细披露了万科与张利平所供职单位的相关交易等,最终得出结论:张利平回避表决合情合理合法。

修订重组案示好华润

万科也知道谁是可以争取的朋友,最新发布的重组预案进行了六大修订,很有针对华润质疑的意味,或者说更像是要给华润一个交代。

修订一:交易标的资产的预估值及交易价格,包括标的资产的定价依据,补充披露了标的资产预估值已考虑地铁集团向前海国际增资注入的土地作价与本次交易作价差异对公司的影响。

修订二:在预案“对价股份的定价依据”内容板块中,补充和修订披露了此次交易对价股份发行价格定价依据的说明。

修订三:删除了“标的公司无法取得房地产业务资质的风险”和“标的公司无法取得房地产业务资质的风险”,在“标的公司经营范围”中补充披露了标的公司已取得房地产业务资质的说明。

修订四:补充披露了此次交易可能会导致H股公众持股比例低于经香港联合交易所有限公司批准豁免的最低要求的风险提示。

修订五:新增标的公司“盈利模式及持续盈利能力”,补充披露了标的公司的具体盈利模式及存量项目开发建设完成而实现对外出售后的持续盈利能力。

修订六:新增“标的公司主要资产的税费缴纳情况”,补充披露了标的公司主要资产的税费缴纳情况。

管理层抛出“王炸”

万科管理层此次还抛出了“王炸”!原本在7月4、5号才会发布的6月业绩,这个7月的第一天就被“急着”推了出来。

2016年6月份,万科实现销售面积326.4 万平方米,销售金额424.0亿元。2016年1~6月份公司累计实现销售面积1409.0万平方米,销售金额1900.8亿元。

靓丽的业绩报向华润及大小股东证明了万科管理层的能力。更难得的大概是,在这个华润否决重组提案、宝能要求罢免全部董事的6月,万科仍实现了424亿的销售业绩。

在面临管理层董事会成员被罢免、管理层随之可能遭受清洗和肢解的境地之下,2016年5月以来,万科的管理层仍然拿下了15个住宅项目用地和2个物流项目用地,这确保万科业绩的延续性;换句话说,无论未来是谁的万科,这些延续的业绩,都将持续为万科的公众投资者贡献收入和利润。

王石的战时内阁,在郁亮的带领下,尽管面临着未来控制权的不确定性,仍然没有实施“焦土策略”,这正是万科优秀阳光文化的核心所在。如是一切业绩,恐怕就连华润,也不会否认。

万科业绩的核心,即在于管理层30多年来营建的优秀企业文化和良治的公司治理结构,而形成这一切的,则是万科管理层完整的团队。这是比任何票数都更重要的、无可替代的筹码。

华润自然看得懂这样的局面。华润十分清楚,自己不能接受一个麻烦棘手的万科;一个仍然优秀的万科,是傅育宁下一步棋的更大筹码。

宝能罢免王石要落空?

1、华润突然表态,我们和宝能系不是一个阵营的,并对此前宝能罢免万科全部董事监事的提案有异议。一家巨型央企和一家民企构成一致行动人关系可能性似乎不大。这个表态意味深长,华润不同意罢免全体董事监事,不代表不会罢免王石。

2、宝能也发公告撇清关系,自己与华润之间不存在协议、其他安排等形式共同扩大所能够支配万科股份表决权数量的行为或者事实。言外之意就是,宝能和华润不是一伙的,各自为战。同时,宝能系更是表态,欢迎并真诚希望管理层中的优秀者继续留任万科,意味着还是有人会出局。

3、力挺王石的还有一个隐秘力量,是资本市场不可或缺的重要力量,他们就是评级公司。如果现在否决万科现有董事,清除万科管理团队,有可能直接降低万科的信用等级,这可不是好消息,最直接的后果是万科融资成本增加,甚至对万科品牌产生负面影响。宝能也许是想让王石出局,而不是要整垮万科,姚员外还请三思。

4、宝能系增持万科的资金来自哪里?或将引发一场金融风暴

除了前中石化[股评]董事长傅成玉站出来发声,连素有中国最懂金融的市长之称的黄奇帆也出来给王石支招了,查一查宝能系的资金来源是否规范,用300亿撬动万科不是小数目,而且一年10%的利息成本那就是30亿,这些钱是从哪里来的?

宝能系的部分资金主要是来自万能险,前海作为新兴保险公司,为了吸引资金,给了客户较高的收益。这表明宝能可能会面临比较大的资金压力。

有人不禁质疑,宝能会不会以万能险资金购买万科股票?万能险是保险的一个品种,具有保险和投资的两项功能,但是本质上是保险公司的负债,正如银行的负债一样,银行吸收公众存款,但是银行不能拿这些公众的存款去收购股权一样,只能去放贷,收取利差,银行要并购只能用自己的资本金,也就是长期资金。

万能险资金和银行存款一样,是保险机构的短期资金来源,是金融机构向公众吸收的存款,银行资金只能去放贷,保险资金只能去投资获得收益,但是这种短期投资是不能用于长期并购的,否则就是吸收公众存款做长期业务,这是违规的。

这是宝能埋下的一颗大大的定时炸弹,背后蕴藏的是无法预估的巨大金融风险。

复牌砸死宝能?

在过去的半年,没有停牌的万科港股已经跌去原有市值的1/3,在重组提案仍未获得共识的情况下,复牌之后万科的补跌没有悬念。就连万科董秘朱旭也表示,万科A复牌以后的确是有补跌的压力,这是不争的事实。

Wind资讯推算显示,若万科A复牌,公募基金的基金净值能够承受26%的跌幅,大约在2-3个跌停板之间。

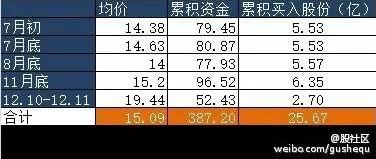

万科股价深跌,最先承受不住的,便是拥有大量杠杆资金的宝能。而且,从近几日的状况来看,姚老板似乎并没有获得更多筹码。

自媒体“攸克地产”认为:

这样状况的宝能系,显然是华润愿意看到的,道理很简单,宝能不比华润,深跌的时候,华润有更多的牌可以和姚先生打,关于他手中持有的那些万科股权(论炮灰的重要性)……

如果万科暴跌,宝能加了杠杆的资金会爆仓吗?

根据数据显示,宝能买万科的成本,大概是15元左右。但问题是这里边有杠杆,3个跌停就能爆仓。要是能一路砸下去,极可能会套死宝能,造成不可收拾的局面。

同时不排除华润在二级市场出手增持,重新夺回第一大股东的位置。

原文章网址:http://finance.sina.cn/stock/ssgs/2016-07-03/detail-ifxtsatm1249167.d.html?wm=3049_0015&from=wap